La situazione per il turismo italiano torna a complicarsi: fino a poche settimane fa infatti l’allentamento della morsa della pandemia, grazie soprattutto alla diffusione dei vaccini, e le conseguenti riaperture programmate di buona parte dei mercati fondamentali per il nostro incoming avevano fatto ben sperare gli operatori in un 2022 di ripresa più sostenuta. Dopo un 2020 particolarmente duro (-70% e -61% rispettivamente le presenze e la spesa incoming sul 2019), il 2021, almeno da quanto emerge dai dati provvisori, ha fatto registrare segnali di miglioramento (+51% e +20% le presenze e la spesa incoming sul 2020) anche se la situazione pre-pandemia resta ancora piuttosto lontana (-54% e -52% le presenze e la spesa incoming nel periodo gennaio-novembre 2021 rispetto al gennaio-novembre 2019).

La ripartenza rischia oggi di essere più lenta del previsto per quanto sta accadendo in Europa: l’invasione dell’Ucraina da parte della Russia ci ha fatto ripiombare in un incubo che pensavamo di non dover rivivere. Le tante e drammatiche consegunze della guerra riguarderanno probabilmente anche il turismo incoming verso il nostro Paese, al netto degli effetti già visibili sui costi dell’energia e delle materie prime che incideranno verosimilmente sui prezzi dei servizi turistici e della mobilità più in generale, aggravando così la situazione. Se da una parte, il turismo incoming “di prossimità”, ovvero quello tra Paesi all’interno dell’Unione, potrebbe risentire meno degli eventi, quello di lungo raggio è maggiormente a rischio, sia per le azioni dirette intraprese in questi giorni (le sanzioni contro la Russia e, specularmente, l’inserimento dell’Italia nella lista dei Paesi ostili) sia per una percezione che può diffondersi velocemente nel resto del mondo sull’insicurezza del Vecchio Continente.

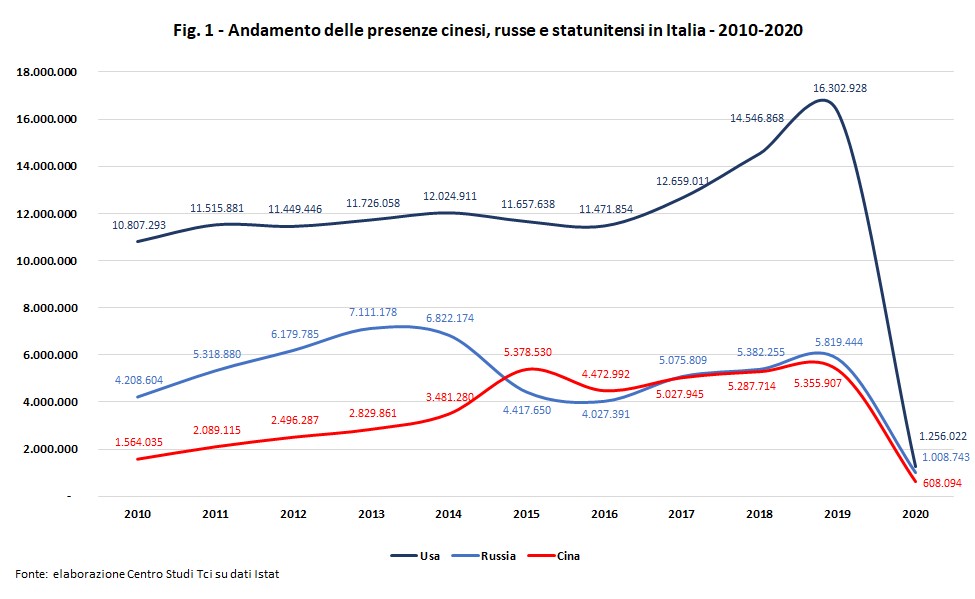

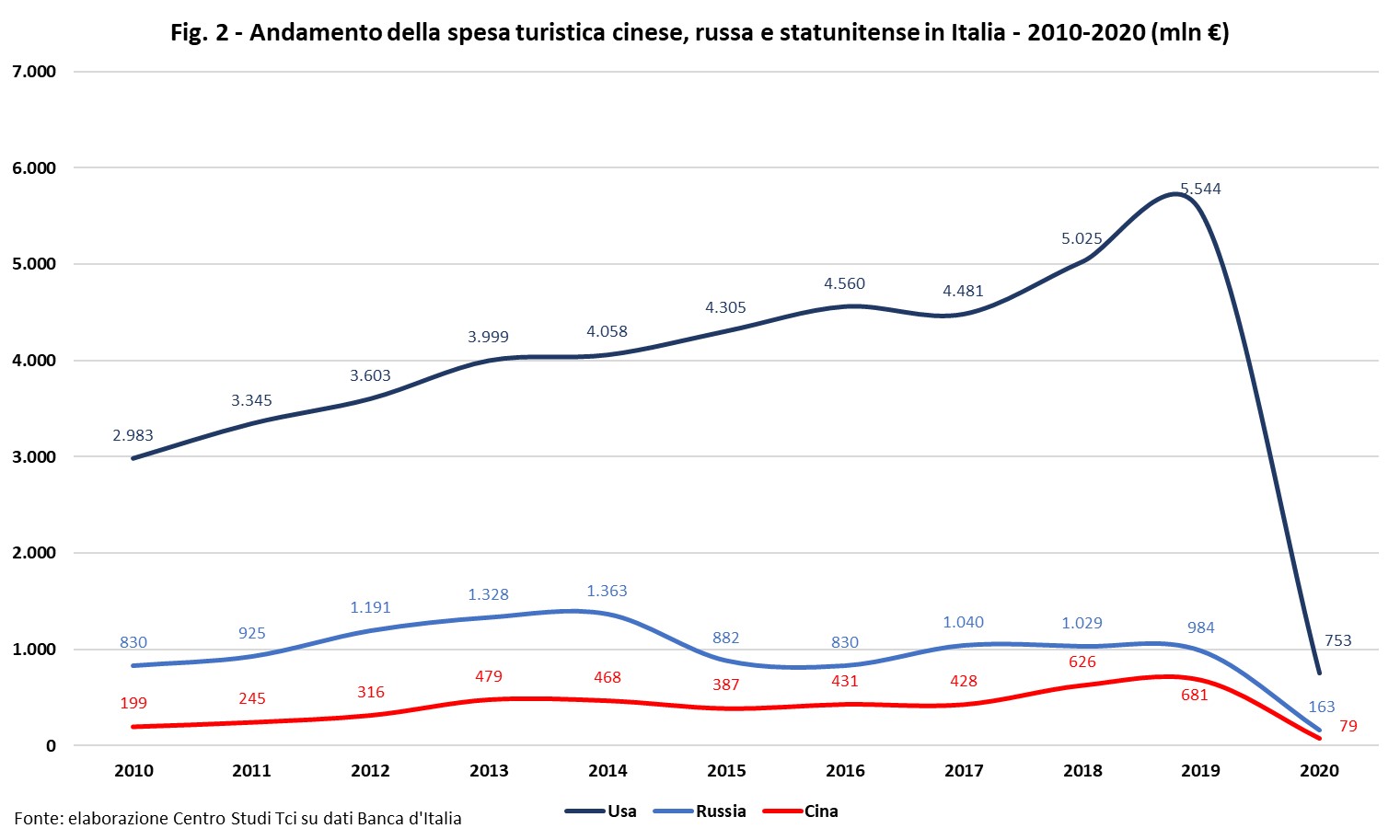

Se il nostro incoming ha – per fortuna in questo momento storico – una forte componente di corto raggio, visto che il 67% delle presenze straniere nel 2019 riguardavano turisti provenienti da altri Paesi dell’Unione europea, tendenza accentuatasi in pandemia (78% nel 2020), ciò non vuol dire che gli altri mercati più lontani siano marginali (Figg. 1 e 2).

IL TURISMO DA USA, RUSSIA E CINA

Una fotografia al 2019 vedeva gli Usa, ad esempio, rappresentare con 16,3 mln di presenze il nostro principale mercato extraeuropeo (il 7% dell’incoming) con una spesa che si aggirava attorno ai 5,5 mld di euro (il 13% della spesa incoming): nel decennio 2010-2019 ha avuto una crescita media annua del 5% per le presenze e del 7% per la spesa, più alta di quella dell’incoming complessivo nel nostro Paese (rispettivamente +3% e +5%). Le presenze statunitensi si concentravano perlopiù nel Lazio (29%) e in Toscana (19%) mentre, per quanto riguarda la spesa, oltre un terzo (35%) era effettuata nel Lazio e il 21% in Toscana.

La Russia, sempre nel 2019, rappresentava il secondo Paese – parzialmente extraeuropeo – per importanza (5,8 mln di presenze, il 3% dell’incoming italiano) con una spesa di circa un miliardo di euro (il 2% del totale). L’andamento nel decennio considerato è stato piuttosto piatto: +4% e +2% la variazione media annua di presenze e spesa. A questo proposito occorre segnalare che tale variazione “nasconde” un andamento eterogeneo che ha risentito negli anni evidentemente anche delle sanzioni imposte al Paese dopo l’invasione della Crimea nel 2014: è proprio nel biennio 2013-2014 che si è registrato il picco in termini di presenze (circa 7 milioni) e anche di spesa (1,3 mld di euro) mai più raggiunto negli anni successivi. Per quanto riguarda le regioni preferite per il soggiorno, i russi sceglievano in primo luogo il Veneto (17% delle presenze totali) e in seconda battuta Emilia-Romagna, Lazio e Lombardia (tutte con il 13%). Per quanto riguarda la spesa turistica, il 20% era effettuata in Veneto, il 19% in Emilia-Romagna, seguita da Lazio e Lombardia (entrambi al 15%). Nel 2020 presenze russe e statunitensi si sono attestate su numeri (pur bassi) simili: circa un milione. Nonostante ciò, per quanto riguarda il segmento del lusso il viaggiatore russo ha ancora un’importanza notevole, soprattutto se si guarda al turismo dello shopping che ha come centri principali Milano e Roma: secondo Global Blue, nel 2021 lo scontrino medio ha superato i 1.200 euro. Si tratta di un valore quasi doppio rispetto al 2019 (700 euro circa) che ha permesso alla Russia di superare addirittura il dato dello scontrino medio cinese (1.200 euro) e statunitense (1.000 euro) pre-pandemia.

Infine, la Cina con 5,4 milioni di presenze e una spesa di quasi 700 milioni di euro nel 2019 era il terzo Paese extraeuropeo più importante. In questo caso la crescita nel decennio 2010-2019 è stata molto sostenuta: +15% per presenze e spesa. Le presenze cinesi in Italia si concentravano perlopiù nel Lazio (26%) e in Veneto (19%), seguito da Lombardia e Toscana (entrambe 18%) coerentemente con la spesa che vedeva al primo posto il Lazio (23%), Toscana e Veneto (entrambe 17%) e Lombardia (15%).

Al di là di questi numeri, vale la pena ampliare lo sguardo a livello europeo per comprendere il ruolo di primo piano che ha il nostro turismo ma anche per valutare meglio i rischi cui siamo esposti dal protrarsi dell’attuale situazione: secondo Eurostat, infatti nel 2019 l’Italia costituiva nella Ue il primo mercato di destinazione per i viaggiatori statunitensi, cinesi, australiani e canadesi mentre rappresentava il terzo mercato per la Russia.